おはようございます、ガンバリーマンです!

最近、ガンバの記事ばかり投稿しているので、たまには資産運用/投資についての話でも。

以前、お金持ちになるためには資産運用をすることが必須だと以下の記事で伝えました。

この記事に書いてあるように、資本主義社会の現代においては「資産運用から得られる富のほうが、働いて得られる富よりもより伸びる!」といった特徴があります。

つまり、資産運用/投資することが金銭的に未来を明るくする近道だということです。

ただ、資産運用/投資にはリスクを伴います。

リスク=危ない 感じがして、資産運用に一歩踏み出せない…

なんて人も、多いのではないでしょうか。

今回はその”リスク”について、正しく理解しコントロールする方法について説明していきたいと思います。

リスクをコントロールし、資産を大きくしよう!

リスクとは何か?

”リスク”とは、未来の不確実性 のこと

ズバリ、投資におけるリスクとは”未来の不確実性(リターンの振れ幅)”のことを指します。

リスク = 未来の不確実性(リターンの振れ幅)

つまり、リスクが大きい = 投資リターンの振れ幅が大きい ということ。

まだちょっとよくわからないと思うので、リスクに関する特徴を詳しく整理していきたいと思います。

投資における”リスク”の特徴 3つ

①リスク自体は、悪いものでも良いものでもない

リスクとは、投資リターンの振れ幅を示します。

つまり、

- リスクが小さい=リターンの振れ幅が小さい(リターンが大きくなったり小さくなったりしない)

- リスクが大きい=リターンの振れ幅が大きい(リターンが大きくなったり小さくなったりする)

ということです。

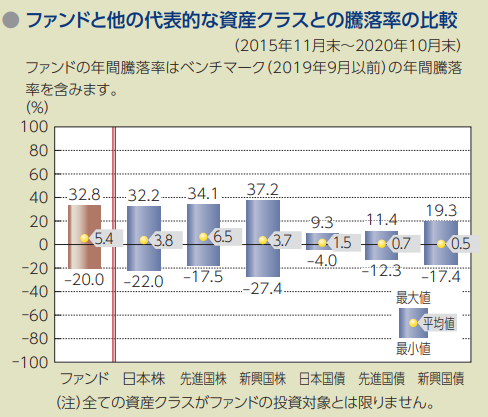

具体的に、人気のインデックスファンド”eMAXIS Slim 全世界株式”の目論見書※を見ながら確認していきましょう。 ※目論見書とは、そのファンドの詳細な情報が書かれている説明書みたいなものです。

例えば、過去5年間の全世界株式リターンは年利-20.0~+32.8%に収まっています。

他の株や債券のリターンの振れ幅も含めて整理すると以下の通りです。

- 全世界株:-20.0% ~ +32.8%

- 日本株:-22.0% ~ +32.2%

- 先進国株:-17.5% ~ +34.1%

- 新興国株:-27.4% ~ +37.2%

- 日本国債:-4.0% ~ +9.3%

- 先進国債:-12.3% ~ +11.4%

- 新興国債:-17.4% ~ +19.3%

これをみると、

- 株式のほうが、債券よりもリスクが大きい

- 新興国株、新興国債がそれぞれリスクが大きい

- 特に日本国債はリスクが小さい

ということがわかりますね。

上記の表を見てもらうとわかるように、リスクはプラス側にもマイナス側にも影響するので、リスクの大きさだけでは悪いものか良いものかの判断が出来ません。

②必ずしも リスクをとる=危険 というわけではない

一般的には、リスク=危険 という認識かもしれません。

ただ、少なくとも投資においては リスク=リターンの振れ幅 なので、リスクをとる=危険 ではありません。

リスクをうまくコントロールしてやれば投資に関して大きな武器になりますし、適度にリスクをとっていかないと資産が大きくなることはむずかしいです。

例えば、預金はリスクが小さいと言われます。銀行口座に預けているお金は何かあっても1千万円まで補償されるものの、金利はせいぜい高くても0.1%です。

つまり、減ることはないが増えることもない(=リスクが小さい)です。

先ほどみた、全世界株式は直近5年のリターンが年利-20.0% ~ +32.8%といった振れ幅を持っていましたね。

こちらは、減ることもあるが増えることもある(=リスクが大きい)ことを意味します。

増える可能性もあるけど、減ることもあるんやったらギャンブルやんけ!

そんな風に考えてしまう方も多いかもしれませんが、リスクを正しく適切にコントロールすれば減る可能性を抑えつつ、堅実に資産を大きくしていくことが出来る可能性をグッと引き寄せられます。

リスクをコントロールする方法をしっかり押さえたら大丈夫。一緒に学んでいこう!

③リスクをコントロールする方法は大きく3つある

では、リスクはどうやってコントロールすればいいのでしょうか。

リスクをコントロールする方法は主に3つあります。

- 資産分散:複数の異なる特徴を持った金融資産を組み合わせる

- 時間分散:金融資産をまとめて一気に取得するのではなく、分けて取得する

- 長期投資:短期ではなく、10~15年以上といった長い目で見て運用する

・資産分散

これは、特定の会社1社の個別株などに集中投資したり、ある国だけに投資するのではなく、

- 複数社の株式を組み合わせる

- 個別株ではなく、ある指数に連動する米国ETFや全世界株式インデックスファンドに投資する

- 株式だけでなく、債券やゴールドも組み合わせる

というように、値動きの異なる複数の金融資産を組み合わせてリスクを抑えるということです。

ある特定の金融資産だけに集中投資してしまうと、その金融資産の価値が暴落すれば大ダメージを負ってしまいますからね。

これがいわゆる「ひとつのかごに卵を盛るな!」という投資の大原則ですね。

・時間分散

これは、金融資産を一気にまとめて取得するのではなく、定期的に買い付けることで取得タイミングを分散することでリスクを下げる方法です。

金融資産を一気に取得した直後に暴落が起こると大きな損失を抱えてしまう可能性があるため、積み立てで少しずつ取得していくことでそのリスクを抑えることができるということですね。

こちらはいわゆる「ドルコスト平均法」です。

たとえば、毎月の月初めに一定額を定期的に購入していくことで、価格が安い時に多く、価格が高い時に少しだけ購入できることから平均購入単価を低く抑えることができます。

具体的には、長期で見れば右肩上がりの株式インデックスファンドをドルコスト平均法で積み立て購入していくと資産は少しずつ大きくなっていくことが期待できるということですね。

・長期投資

さいごは、短期ではなく長期での運用をすることでリスクを抑えるという方法です。

基本的に、全世界株式や米国株式、日本株式の指数に連動するインデックスファンドは短期的にはマイナスになってしまう場合があります。

ただ、過去のデータを見てみると、最低10~15年といった長期で積み立て投資をしていた場合は必ずリターンはプラスになっているという事実があります。

これは、資本主義においては株式の価値は右肩上がりであり、短期的に見ればリスクが大きくても、長期であればリスクは小さくなり期待リターンに収束していくといった特徴があることを示しています。

つまり、短期的な投資をするのではなく、優良なインデックスファンドを長期でコツコツ積み立てていくことでリスクを抑えて着実に資産を大きくしていける可能性が高くなるということです。

ガンバリーマンの考える、リスクのとり方(リスク許容度)

リスクをとるのは、あくまで余力。安定した生活は別で確保しておく。

最後に、ぼくが考える、リスクの取り方(リスク許容度※)を説明します。

リスク許容度:自分の金融資産がどれくらい値下がりしても耐えられるか

ガンバリーマンとしては、前述の通りリスクを抑えて着実に資産を大きくしていくためには10~15年以上といった長期での資産運用が必須だと考えています。

つまり、10~15年の間なくなっても困らないお金ででしか投資しない ということです。

これは投資の資金とは別で、普段の生活費を確保できる手段がないといけないことになりますよね。

僕の場合は、現時点でサラリーマンのお給料しか収入がないので、お給料のうち毎月の生活費やここ数年で必要になりそうなお金を差し引いた余りのお金で投資をしています。

こうすることで、もしどれだけ大きな暴落が起きても、ほったらかしにして値戻りを待つ余裕が持てています。

普段の生活費や直近で必要になるお金とは別の資金で投資しているので、どれだけ値下がりしても耐えられます。

まとめ:リスクを正しく理解し、適正なリスクをとって未来を良くしよう!

- 資産運用/投資をギャンブルだと勘違いする

- 必要以上に怖いものだと思って手を付けない

というのは、僕からしたらかなりもったいないと思っています。

僕自身、正しくリスクを理解し適正なリスクをとって投資を始めた結果、なんでもっと早くに勉強して始めていなかったんだろうと少し後悔しました。笑

投資を始めるのに最適な時期は”今日”です。始めるのが早ければ早いほど、投資により長い期間をかけられるのでリスクも抑えられた着実な資産形成が期待できます。

リスクを正しく理解し、自分に合った適正なリスクをとって未来をより明るいものにしていきたいですね。

今回のこの記事が、読んでくれた方が投資の勉強を始めるきっかけになれば嬉しいです。

今日の独り言

ウェリントンシルバ早く観たいいぃぃぃいぃぃいい。